Author John Johnson

Chief Executive Officer, CRU China View profile

中国于7月份启动全国碳排放权交易体系

中国的全国碳交易市场于 2021 年 7 月 16 日正式启动。该计划(通常被称为碳排放权交易体系)被认为是中国为履行其脱碳承诺而实施的关键政策之一,以实现2030年前碳达峰、2060年前净零排放的目标。

这一基于市场的价格机制应有助于减少碳排放活动,其主要方式是奖励碳减排和惩罚不作为。该体系采取“总量控制与交易”制度,通过设定二氧化碳排放许可上限,会对可能发生的减排量提供一定指引,但与碳税不同,该体系无法就二氧化碳价格以及行业可能面临的成本给出确定信号。

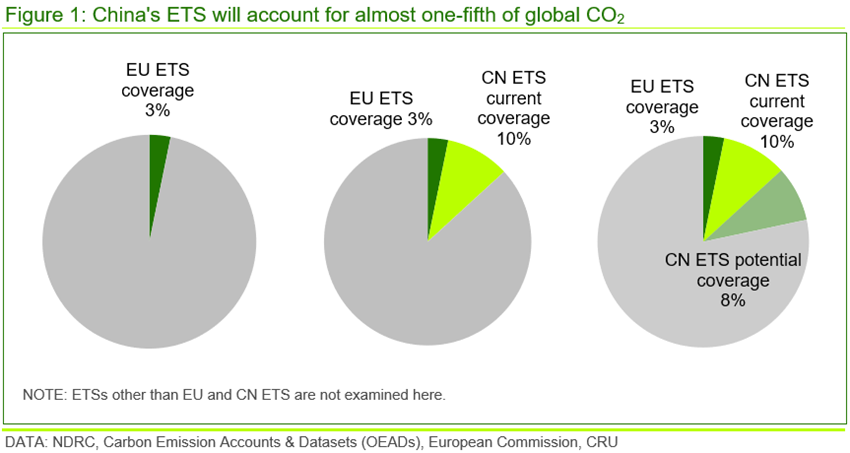

碳排放权交易体系初始规模占全球碳排放量的10%

中国新的碳排放权交易体系在上海环境能源交易所的管理下启动。在此之前,自2013年开始,中国在全国8个地区进行了区域性交易试点。

中国新的全国碳排放权交易体系初期仅覆盖电力行业。电力行业是最大的碳排放行业,其排放量约占中国二氧化碳排放总量的 40%。该体系包括2,225家电力相关企业,每年的二氧化碳排放量约为 45 亿吨。即使在其早期阶段,鉴于中国在全球碳排放量中的份额,该体系也是全球最大的碳排放交易体系,约占全球排放量的10%。

全国碳排放权交易体系最终还将纳入区域试点单位和其他行业,包括钢铁、水泥、石化、化工、基础金属、造纸和纸浆以及航空行业。收集、分析和验证上述其他行业的排放数据更具挑战性,因此需要花费更多时间。尽管如此,在 2025 年之前,包括钢铁在内的许多其他行业几乎肯定会被纳入当前的五年计划。如果得以全面实施,中国的碳排放权交易体系将覆盖约 7,500 家企业,占全国碳排放量的近四分之三,全球碳排放总量的近20%。

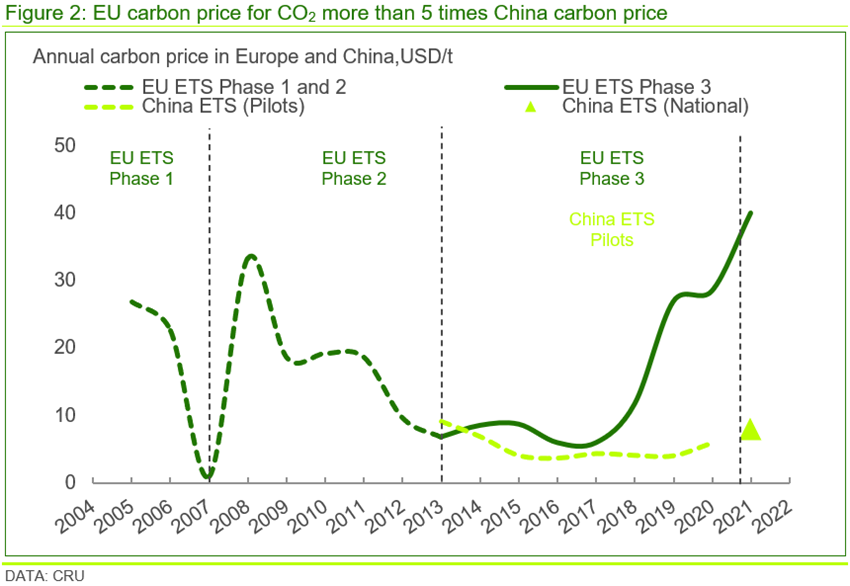

迄今为止的交易数量和价格相对较低

全国碳交易市场首个交易日成交410万吨碳排放配额,相当于中国电力行业年度碳排放总量的 33% 左右。总成交额为人民币2.1亿元(约3,200万美元),平均价格50元/吨(约8美元/吨),高于过去两年区域试点期间约40 元/吨(约6美元/吨)的平均价格。此后,日交易量有所下降,价格亦跌至50元/吨以下(约8美元/吨),远低于欧盟ETS的当前价格(图 2)。

我们不应对此过度解读,因为新的全国碳排放权交易体系尚处于早期阶段——例如,欧盟ETS历时近十年才完全发展起来,初始阶段的重点在于创建交易体系和建立可信的排放信息披露及验证系统。

也就是说,政府很可能不希望该体系在短期内对企业运营产生过度影响。价格稳定是首选,一条可预测的发展路径有助于发电企业和其他行业将碳价格纳入其未来投资决策的考量之中。

中国的电力行业仍然受到严格监管,发电量由政府分配,节能目标和非燃煤电厂的生产都无关碳价。在电力生产决策和价格更多以市场为导向的市场中,碳价才会更有效地影响企业决策。

中国碳市场更有可能遵循欧盟ETS的发展路线

与国内的区域试点相比,欧盟ETS可能为中国碳市场未来的发展提供更好的指引。从地理上看,欧盟ETS覆盖整个欧洲大陆,涉及巨大的碳排放量。欧盟ETS始于2005年,已经历了各个实施阶段。

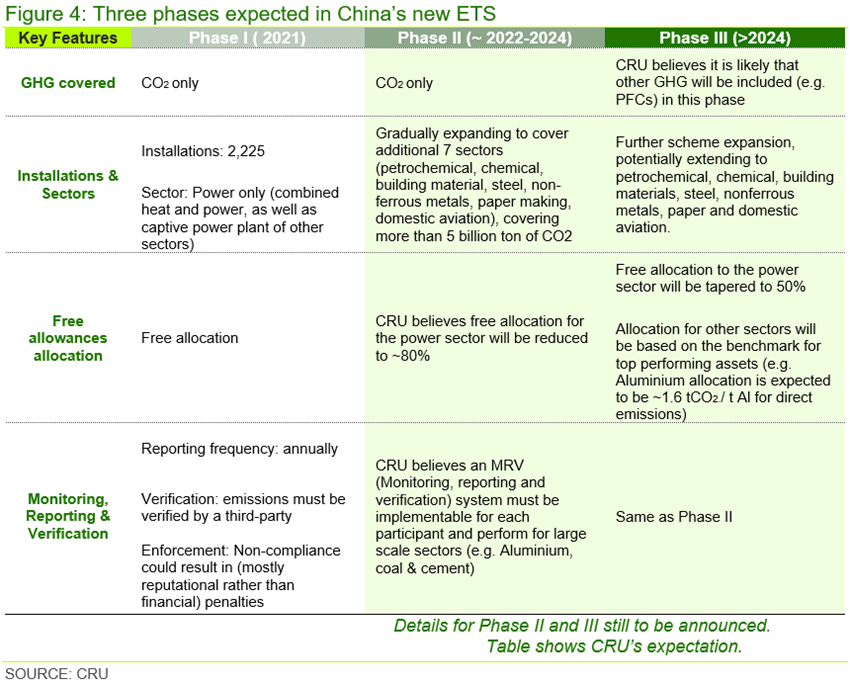

当前迹象表明,中国可能会遵循与欧盟类似的路线。在中国,该体系在开始阶段对免费碳排放许可的分配较为慷慨。配额分配以碳强度为基准,尽管使用碳强度而不是绝对排放量可能被视为一个潜在的弱点。未来,配额分配需设定绝对排放水平,才能有效地推动二氧化碳减排。

从 2022 年起,免费配额可能减少,并将引入更严格的排放基准。免费配额可能会随着时间推移而逐渐减少,并以表现最佳的资产为基准。此外,还将出台更多微调政策,包括加大对违规行为的处罚。自2025 年起,该体系还可能引入绝对上限,然后进一步减少排放配额,所有这些措施都将在一段时间内逐步推高碳价。中国的碳排放交易体系还将覆盖目前未被允许参与该体系的其他公司和其他行业。金融部门也有可能在某个阶段被允许进行交易。其他温室气体排放也可能被纳入其中。

中国的碳价或将与欧盟持平

碳排放交易体系的成本和收效最终取决于二氧化碳的市场价格。该价格与对碳市场法规的政策决策密切相关,例如初始配额定价、碳排放上限、防止碳泄漏和行业覆盖等。

对未来碳价的看法存在分歧。中国碳论坛在 2020 年进行的中国碳定价调查——《2020年中国碳价调查报告》(英文)表明,到 2030 年,平均碳价将上升至93元/吨(约14美元/吨),2050 年将上升至167元/吨(约26美元/吨)。CRU 的研究表明,这样的碳价不足以对脱碳产生任何实质影响。换言之,如果碳配额被下调至能对脱碳水平产生任何实际影响的水平,二氧化碳价格将因此显著提高。

目前,欧盟ETS的碳价大幅高于中国。但随着上述法规的逐步推出,中国的碳价可能逐渐追平欧盟碳价。鉴于这两个区域在全球碳排放总量中的巨大份额,理想情况是二者价格保持平衡,以防止碳泄漏,尽管二者之间存在普遍的价格差异。欧盟将于2023年起引入并于2026年之前全面推行的碳边界调整机制 (CBAM),亦可能加速这一进程。

这些阶段的全面实施需要一段时间。中国的碳排放权交易体系比欧盟落后约八年,但鉴于中国可能在当前五年计划中采取积极的脱碳政策,实现全面实施可能不需要五年时间。

中国碳价须大幅上升才能激励企业做出改变

低碳价不会减少排放和对化石燃料的依赖,亦不能促进清洁能源的使用。因此,需要考虑什么样的价格才能影响投资决定,以实现中国的脱碳目标。问题的答案非常复杂,因为影响不同行业的成本并激励其为减排投资的碳价不是一个,而是一系列。例如,在欧盟,CRU估计电力行业的碳价可能需要涨至约650–780元/吨(约100-120美元/吨) 才能鼓励企业以太阳能替代燃煤或燃气发电,包括用于覆盖基底负载发电量的电池存储技术成本 。

对于欧盟的钢铁行业,我们估计碳价可能至少要上涨至2,000 元/吨(约300美元/吨)才能鼓励其改用氢技术。电价和钢铁价格可能不得不因此上涨。各行业的减排措施包含不同的层次结构,涉及不同的碳价,从较为简单的选择使用当前技术(如,可再生能源)到更加困难的利用新技术(如,使用氢气炼钢)。同样值得注意的是,中国可能能够以比西方更低廉的成本建立碳减排技术,因此与西方相比,中国可能适用更低的碳价。

要减少更多二氧化碳排放,就需要实行更高的碳价。中国当前50元/吨的碳价,亦或欧盟约合400元人民币/吨的碳价,长期来看,都还不足以带来所需的改观。若要通过基于市场的价格机制实现脱碳目标,长期碳价要达到650–2,000 元/吨(约100-300美元/吨)才更为合理。

各行业要在这个十年中期之前为碳价上涨做好规划

总而言之,全国碳排放权交易体系预计不会对现行投资和大宗商品价格产生任何直接影响。当前的低碳价一部分是有预料之中的结果,与欧盟ETS 相比仍然较低。但随着中国政府致力履行其碳排放承诺,随着时间的推移,新的碳排放权交易体系势必成为全球碳减排的重要工具。

我们预计新体系将在这个十年中期产生第一次重大变化,届时中国的碳排放权交易体系有望成为改变全球碳排放格局的最重要的驱动力之一。这些变化将抬升碳价,并对许多行业的成本、投资、价格和需求决策产生日益重要的影响。总之,在接下来的十年内,要达到减排效果,我们预计中国的碳价要从现在的50 元/吨(约8美元/吨)上升至650-2,000元/吨(约100-300美元 /吨)。

金属、采矿和化肥行业应考虑碳价可能对其自身成本、投资和价格造成的影响。CRU的可持续发展服务,利用各种专有模型和研究方法(包括 CRU 碳排放分析工具),衡量各种碳价情景对大宗商品行业的影响。

与CRU探讨此话题

Author John Johnson

Chief Executive Officer, CRU China View profileThe Latest from CRU

China’s phosphate sector proves resilient amid overzealous LFP output

China dominates the supply and consumption of LxFP cathode active material (CAM) and has invested heavily in capacity. However, this has now resulted in the production of...