Author Frank Eich

Principal Analyst View profile

气候风险:金融市场的新风向

气候风险:金融市场的新风向

十多年前的全球金融危机有力展示了实体经济与资本市场之间的联系何其紧密。自那以后,政策制定者就致力确保金融系统的稳定,避免经济危机的再度发生。虽然最初的监管重点在于债务——即引发全球金融危机的关键因素,但监管机构近期日益关注气候变化可能给资本市场带来的潜在影响。

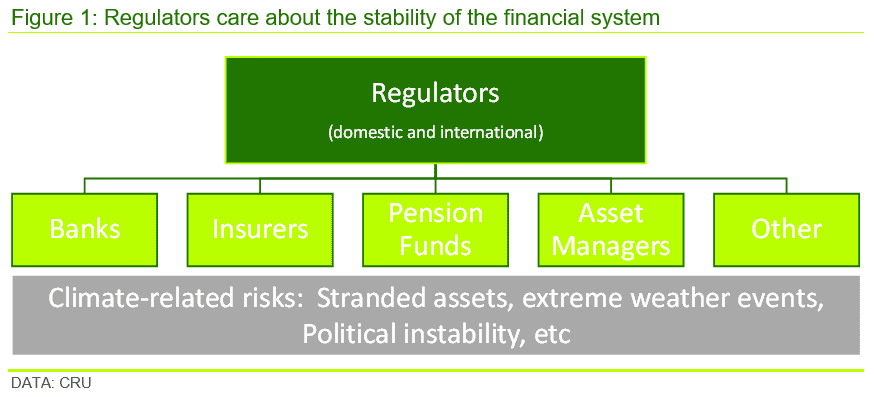

洪水、飓风或森林大火等极端气象灾害越来越多,这对保险公司意味着什么? 从化石燃料向可再生能源的转型对投资者意味着什么?对化石燃料的投资会否沦为搁浅资产,最后不得不从账上减计?在可能遭受气候变化严重影响的地区投资会有什么结果(图1)?各国中央银行等监管机构正在按照上述思路增加对金融机构的压力测试,以识别可能威胁金融稳定的潜在风险。

图1:监管机构重视金融系统的稳定性

要回答上述及类似问题,首先需要清楚掌握哪些公司会暴露于这些风险之下。2015年,金融稳定委员会(全球金融危机之后,由各国监管机构为协调全球金融监管而设立的机构)成立了“气候相关财务信息披露工作组”(TCFD),通过引入强制性数据收集和报告要求对此加以披露。TCFD最终有望成为改变市场规则的推手。2017年,TCFD发布了有关治理、战略、风险管理以及指标与目标的建议,对资本市场参与气候变化的方式产生了深远影响,并给该行业带来深刻变化。今年6月,七国集团一致支持强制执行TCFD的建议。

气候变化只是资本市场需要应对的又一项风险

更清楚地掌握哪些公司面临气候变化风险,可以使投资者和债权人重新评估其现有的投资组合及贷款业务,并修改其今后的投资和贷款标准。除气候变化之外,金融市场还有一个更广泛的趋势,即迈向ESG投资原则(即环境、社会和治理)引导的更具影响力的投资,其结果是不符合这些原则的公司逐渐被排除在可接受的投资机会之外。ESG投资虽然目前规模相对较小,但已成为近年来增长最快的市场之一,并且未来还有进一步增长的空间。这一趋势亦反映了更广泛的社会变化,联合国可持续发展目标 (SDG) 越来越多地被用来为投资提供指引。

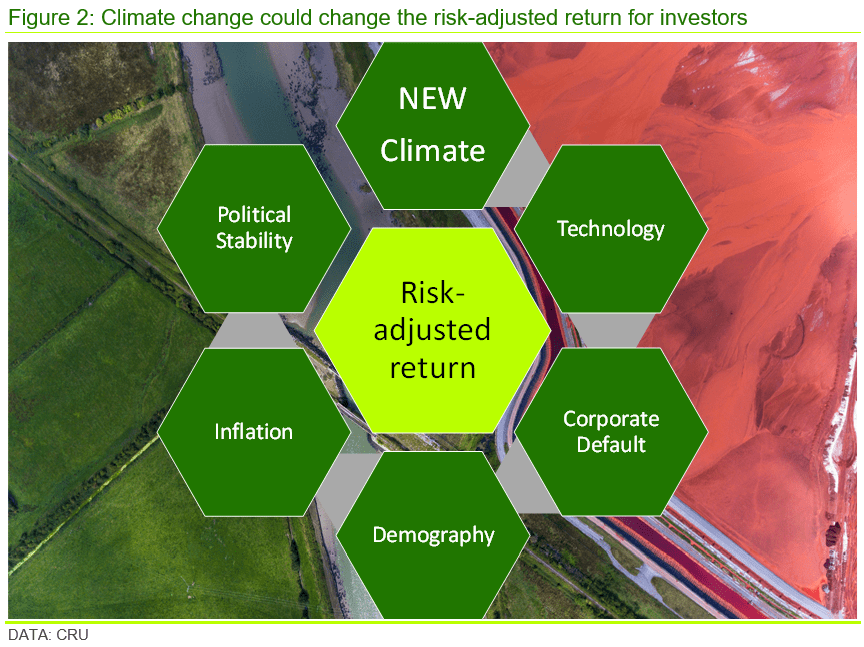

抛开为实现联合国可持续发展目标做出贡献的雄心不谈,对气候变化问题的担忧最终还是归结到对财务回报的考量,银行和其他机构投资者专注于将其投资的风险调整后回报最大化,除此之外,他们还面临声誉风险,担心自己的企业被视为“站在历史错误的一面”。从这个角度来看,气候变化仅是在评估投资机会或贷款时需要考虑和应对的一项新风险(图2)。

图2:气候变化可能改变投资者的风险调整后回报

COP26和格拉斯哥净零金融联盟

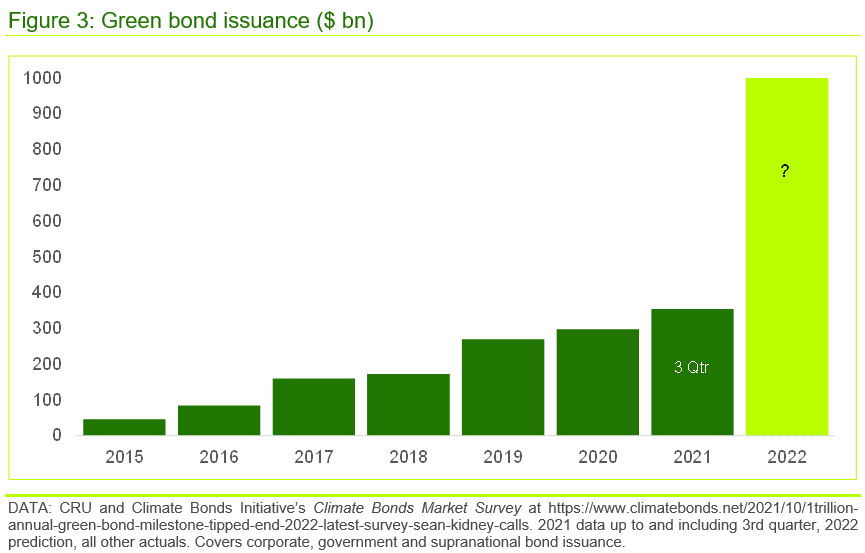

资本市场庞大的规模及在实体经济融资中的关键地位,意味着其将在推动低碳经济转型的进程中发挥更加重要的作用。仅在2015年至2020年间,绿色债券的发行量就增加了6倍。根据预测,到2022年,此类债券的年发行量将升至1万亿美元(图3)。

图3:绿色债券发行量(单位:10亿美元)

这一点也逐渐得到政策制定者的认可。在10月底至11月初在英国格拉斯哥举行的联合国气候变化大会第26届缔约方大会(COP26)中,资本市场发挥了主导作用。缔约方大会(COP)是《联合国气候变化框架公约》的主要决策机构,许多观察家将COP26视为继2015年历史性达成《巴黎协定》之后的一项重要后续日程。(注:有关COP26的更多信息,请参阅我们行业洞察的往期内容)。

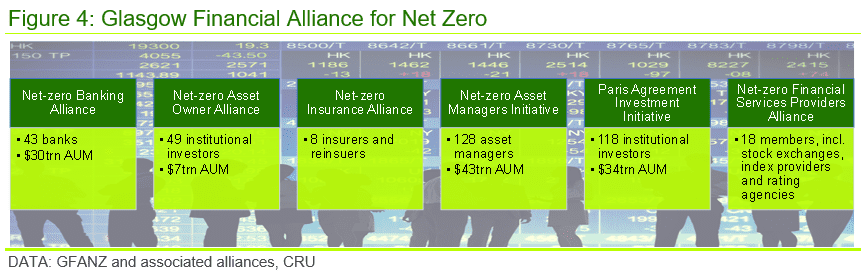

由前英格兰银行行长、现任联合国气候行动与融资特使马克·卡尼(Mark Carney)担任主席的格拉斯哥净零金融联盟 (GFANZ)是资本市场对COP26做出的重要贡献。该联盟汇集了全球领先的金融机构,涵盖资本市场的各个方面,从资产管理、保险到证券交易所和评级机构等服务提供商,不一而足。新联盟致力于加速经济脱碳转型,可以被视为资本市场为应对气候变化挑战而做出的重大改变,并有望推动“绿色投资”成为主流。或者引用马克·卡尼的话来说:每一个金融决策都应该是一个气候决策。

图4:格拉斯哥净零金融联盟

资本密集型产业应严肃对待气候变化,否则将付出真金白银的高昂代价

气候变化为何关乎大宗商品行业? 对于资本密集型产业而言,依靠外部资金为大型投资项目融资,所涉资金动辄高达数亿甚或数十亿美元,因此融资成本尤为重要。同样值得注意的是,大宗商品项目的时间跨度可以长达数十年之久。

因此,包括大宗商品生产商在内的这些行业不仅需要适应不断变化的政治和监管局势,还要适应资本市场迅速变化的需求和预期。随着越来越多的资产管理公司将其净零承诺作为投资决策的依据(导致其与高碳排放企业合作的意愿降低),大宗商品生产商需要采取行动。信用评级机构和指数开发商加入格拉斯哥净零金融联盟,应会提供额外动力。前者必然会在评估信用价值时更彻底地审查企业的环境资质,而后者则将根据气候标准开发更为复杂的指数。由于指数在主动和被动投资组合的配置中发挥着举足轻重的影响,被排除在指数之外将对企业财务状况产生重大影响,甚至造成股东价值下降。

若不采取行动,企业所能期待的最好结果可能只是融资成本上涨(为满足特定风险调整后回报的要求),而最坏的结果可能是根本无法获得外部融资。当资本市场认为相关风险已经达到不可接受的水平时,就会出现这种情况。无论COP26的政治协商与承诺会带来何种结果,资本市场都将依靠自身力量,逐步推动向低碳经济的转型,这就是 -- 金钱的力量。

与CRU探讨此话题

Author Frank Eich

Principal Analyst View profile